Un nuovo strumento, pensato da un lato per supportare lo sviluppo delle PMI italiane in ambito retail e dall’altro per aiutare i consumatori ad accedere in 48 ore a prestiti da 2.000 a 20.000 euro: si tratta di FairePay, la nuova soluzione che permette agli utenti di rateizzare i propri pagamenti accedendo a un prestito personale e di farlo direttamente all’interno dei punti vendita convenzionati, grazie a un processo interamente digitale.

FairePay è un prodotto di proprietà di faire.ai, fintech B2B nata nel 2020 e specializzata nell’automazione del credito al consumo che sfrutta l’open banking (PSD2) come fonte di dati e utilizza modelli di intelligenza artificiale per stimare i profili di rischio dei consumatori.

Come funziona FairePay

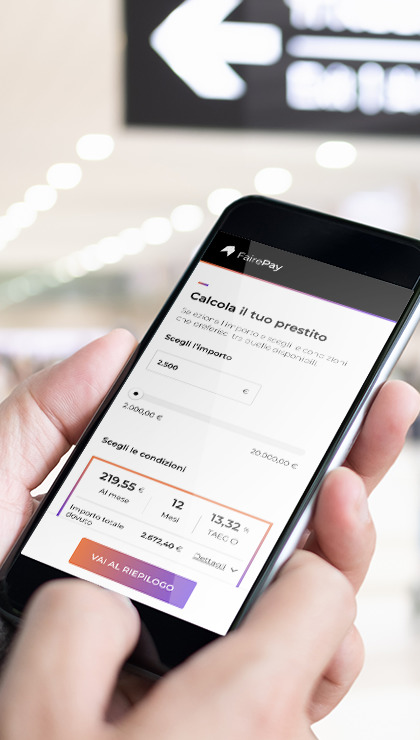

Al prestito è possibile accedere in pochi passaggi. All’interno delle attività commerciali convenzionate, infatti, l’utente inquadra il QR code con il proprio smartphone e atterra sulla WebApp di FairePay.

Qui potrà, per prima cosa, scegliere l’importo desiderato, confrontare i piani di rateizzazione proposti e scegliere quello che preferisce, da un minimo di 12 a un massimo di 72 mesi.

A questo punto l’utente collega il proprio conto corrente grazie a Fabrick, realtà che promuove l’Open Finance a livello internazionale e piattaforma per lo sviluppo di servizi finanziari digitali basati sull’Open Banking.

Attraverso il collegamento del conto corrente, la piattaforma API di faire.ai accede ai dati transazionali dell’utente e li analizza: grazie a questo passaggio, l’utente che utilizza FairePay può ricevere uno screening sulla sostenibilità del prestito desiderato e inviare la richiesta, senza dover presentare alcun documento reddituale, come ad esempio la busta paga.

A concludere il flusso di richiesta del prestito è poi la conferma della propria identità, grazie all’utilizzo di SPID.

FairePay – sottolinea la società fintech – è stato pensato soprattutto come alleato prezioso per le PMI italiane che, utilizzando il credito come leva commerciale, possono arricchire la propria offerta di vendita e trarre sensibili vantaggi per il proprio business.

I vantaggi per le PMI

Il mercato dei pagamenti dilazionati infatti, incentrato sul modello del Buy now, pay later, coinvolge soprattutto gli ecommerce, i brand retail del mondo fashion, travel, leisure o elettronica di consumo. FairePay si posiziona quindi in un segmento di mercato ad alto potenziale.

“Esiste una consistente fetta del mondo delle piccole e medie imprese (settore edilizio, delle forniture, delle ristrutturazioni, ma anche artigiani e concessionari auto) che fino ad ora non ha potuto offrire soluzioni di pagamento dilazionato in-store e che, per questo, ha sempre visto limitarsi fortemente le proprie opportunità di business.

È proprio in questo contesto che FairePay vuole porsi come elemento disruptive. Così come Scalapay e Klarna hanno rivoluzionato il mondo dell’ecommerce con i pagamenti a rate, noi vogliamo diventare un punto di riferimento per le aziende retail italiane, rendendo il credito al consumo un’opportunità di crescita”, spiega Gianluigi Davassi, CEO e co-founder di faire.ai.

Implementando FairePay come soluzione di pagamento dilazionato all’interno dei propri punti vendita – sostiene l’azienda –, le PMI possono migliorare il tasso di conversione dei preventivi generati, aumentare le vendite e lo scontrino medio.

In più, FairePay consente di attirare nuova clientela, allargando ai millennial e alla generazione Z la platea di consumatori che possono accedere a beni e servizi da almeno 2.000 euro, grazie a uno strumento che rende più sostenibili gli acquisti.

“FairePay è la dimostrazione che un credito più inclusivo, accessibile e con meno barriere burocratiche è davvero possibile se si colgono le opportunità che l’open banking offre. Con FairePay gli utenti possono rateizzare i propri acquisti, accedendo al prestito secondo una valutazione del merito creditizio più equa e granulare, che vada oltre i soliti canoni tradizionali”, conclude Gianluigi Davassi.

Leggi tutti i nostri articoli sul fintech